医療費控除

1年間(1月1日から12月31日まで)に家族を含めて支払った医療費の合計が、10万円以上か所得の5%以上であれば課税対象である所得から控除されます。(最高200万円まで)

1年間(1月1日から12月31日まで)に家族を含めて支払った医療費の合計が、10万円以上か所得の5%以上であれば課税対象である所得から控除されます。(最高200万円まで)

これを「医療費控除」といいます。

医療費控除は、所得金額から一定の金額を差し引くもので、控除を受けた金額に応じた所得税が軽減されます。

「所得金額」とは、収入から必要経費を差し引いた金額のことです。

この金額は源泉徴収票の「給与所得控除後の金額」の欄に記載されています。

関連リンク

手続き方法など詳しくは、最寄りの税務署または国税庁ホームページでご確認ください。

- 国税庁・・・医療費控除の手続き方法がわかるほか、画面上で確定申告書等が作成できます。

- 【国税庁】国税局・税務署を調べる・・・管轄の税務署を検索できます。

- 【国税庁】タックスアンサー・・・医療費を支払ったとき(医療費控除)

医療費控除の対象

自分自身または自分と生計を一にする配偶者やその他の親族のために支払った医療費であることと、 その年の1月1日から12月31日までに支払った医療費であることが条件になります。

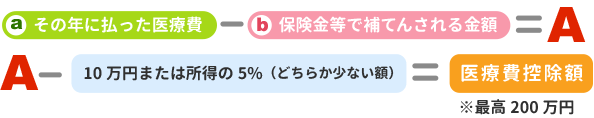

医療費控除の計算式

医療費控除の対象となる合計金額は次の式で計算した金額です。

ただし最高で200万円になります。

詳細は、国税庁タックスアンサーのホームページを参照ください。

【例】

- 生命保険契約等で支給される医療保険金、入院給付金

(休業補償金、所得補償保険に基づく保険金等は除きます。) - 健康保険で支給される高額療養費、合算高額療養費、 移送費、出産育児一時金 等

(傷病手当金、出産手当金等は除きます。) - 事故等で加害者から受ける補てん金

- 各自治体の行っている、乳幼児等の医療費の補助金

申請期間

毎年1月から3月15日

上記期間以降でも5年間受け付けていますが、なるべく早く申告しましょう。

※確定申告の時期は、毎年2月16日から3月15日までの1ヵ月間です。ただし、サラリーマン等、給与所得者による医療費控除等の還付申告については、1月からでも受け付けてもらえます。

医療費控除の対象となる費用の例

- 医療機関に支払った治療費(診療代、入院代 等)

- 治療のための医薬品の購入費

- 通院費用、往診費用(電車、バス等を利用した通院交通費)

- 入院時の食事療養・生活療養にかかる費用負担

- 歯科の保険外費用

- 妊娠時から産後までの診察と出産費用(定期健診、通院費用等も含む)

- あんま、指圧、はり、きゅうの施術費(治療を目的とした指圧師・鍼灸師・柔整師等の施術費)

- 義手・義足・松葉づえ・義歯等の購入費

- 医師の証明がある6ヵ月以上の寝たきりの人のおむつ代

- 医師の指示と証明がある温泉利用型および運動型健康増進施設の利用料

- 訪問看護ステーションの利用料

- 老人保健施設、療養病床の利用料(介護費・食費・居住費の自己負担分)

- 特別養護老人ホームで受けた介護費・食費・居住費の自己負担分の半額

- ケアプランに基づく在宅介護サービスを医療系サービスとあわせて受ける場合の介護費自己負担分

- 特定保健指導のうち、一定の積極的支援の対象者が負担する特定健診・特定保健指導にかかる費用

控除の対象とならない費用の例

- 出産のために実家に帰った交通費

- 健康診断・人間ドック

- 美容整形・歯列矯正

- 病気予防のための医薬品・健康食品購入費

- 治療を目的としないメガネ・補聴器等の購入費

- 通院のために使った自家用車のガソリン代

セルフメディケーション税制(医療費控除の特例)について

適切な健康管理の下で医療用医薬品からの代替を進める観点から、医療費控除制度の特例として、2017年1月から新たに「セルフメディケーション税制(医療費控除の特例)」が施行されました。

控除を受けるための手続き

医療費控除に関する事項を記載した確定申告書を税務署に提出してください。 その際、医療費の支出を証明する書類(領収書等)を申告書に添付してください。 また、給与所得の源泉徴収票も必要になります。

例えば、Aさんの所得金額が300万円で年間の医療費支払額が15万円だったとすると、医療費控除の対象金額は5万円となります。

この場合、手続きを行えば、概算で

50,000円×10%(所得300万円の場合の税率)=5,000円

分の支払済み所得税が戻ってくることになります。

平成29年分(平成30年1月以降)申告分から医療費控除の添付書類が簡略化されます!

確定申告に必要な書類

確定申告書(国税庁ホームページ上で作成可能)、給与の源泉徴収票、印鑑、還付金受取口座の預金通帳、マイナンバーカード(マイナンバーカードを持っていない方はマイナンバー確認書類と身元確認書類)等です。

「医療費控除の明細書」を添付

従来、医療費控除(セルフメディケーション税制含む)の適用を受けるためには、医療費または医薬品の領収書の添付もしくは提示が必要でしたが、平成29年税制改正において、平成29年1月以降の確定申告からは、「領収証」については添付が不要となり平成30年1月以降に申告する場合は 「医療費控除に関する明細書」を申告の際に添付する方式に改められ、併せて健康保険組合等が交付する「医療費通知」を医療費の明細書として利用できるようになりました。

※経過措置として、平成29年分~平成31年分については、明細書等は提出せず領収書の添付または提示でも可能です。

「領収書」は自宅で保管

領収書の添付・提示は不要となりますが、領収書は自宅で5年間保管(※)しておく必要がありますが、添付した医療費通知が一定の要件を満たす場合、その通知に記載された医療費等の領収書については保存が不要となります。

税務署や市役所から求められたときは、提示できるようにしておきましょう。

※「医療費通知」に記載されており、かつ、「医療費通知」上で訂正していないものについては、保管義務はありません。